8月中基协发布私募基金管理人登记及私募基金产品备案月报,私募基金总规模12.79万亿元,自2月总规模首次突破12万亿以来,目前整体规模与公募基金旗鼓相当。在大资管领域,包括公募基金、基金专户、基金子公司专户、私募基金、银行理财产品、信托产品、券商资管和保险资管等在内的8大类别中,过去两年体量增幅最大的无疑是私募基金,规模2年增长近两倍!两会上,“新经济”一词大热,经济转型升级带来的股权投资东风,为私募再添一把火,也引起了众多投资者的关注和追随。私募股权市场目前的发展状况是怎样的?未来的增长空间如何?哪些领域值得关注和投资?投资者又应该以何种方式参与进来?

【私募股权市场过去几年:44%;9万亿;338万户;40年 】

私募股权在2014-2017年之间发生了根本性变化,其中最突出的特点就是新增管理规模有一个跨越式的发展。

这一突破性的变化背后主要有四大推手。

44%—得益于双创,仅2014—2017年这四年,国家新增的企业注册数量占到了建国以来的44%,为创业投资的私募股权投资提供了大量的战略性新型产业投资标的。

9万亿—过去几年间,政府引导基金的规模已经突破了九万亿,这有效的推动了社会资本进入到实体企业投资和扶持实体企业,也进一步推动了私募的发展。

338万户—据波士顿咨询预测,到2020年,中国高净值客户家庭达到388万户,高净值客户的财富投入到私募股权投资中,同样有效的带动了其增长

40年—改革开放40年,中国经济飞速发展,在全球体现出了领先趋势,这也吸引了全球的投资人,广泛的关注中国市场,更多的资金投向中国市场。

【近年来行业平均回报:超过19%!】

关于行业的投资回报,根据成立时间2004年—2012年的基金跟踪数据,国内早期投资、VC/PE机构总体的收益率中位数为19.2%。

不同的投资项目和投资方式得到的收益差异也很大。2006年到2017年上半年IPO项目的IRR中位数达到了33.4%,同一时期并购退出的IRR中位数大概是18.5%。从项目来看,互联网项目的退出收益率是最高的,IRR中位数能够达到53.7%。

【股权创投基金的未来增长:3.6% VS 1.5% 】

过去三四年间,股权创投资金在规模上有较大的增长,投资者关心的是,那未来发展会是怎么样呢?

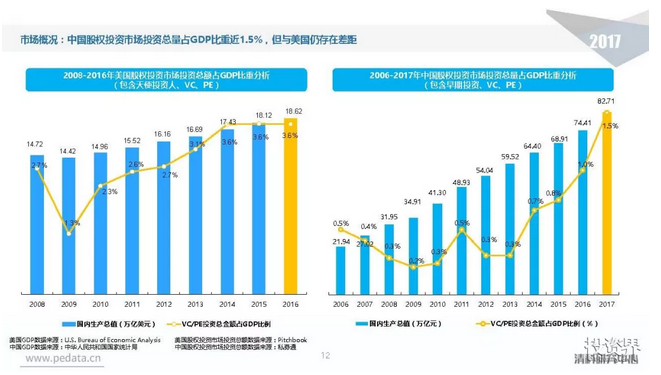

美国每年的早期投资,包括创业投资和私募股权投资,从金额来看,每年的投资金额大概占到GDP比重的3.6%,即使是在十年前,这个比例基本也保持在2.3%到2.7%之间,只有金融危机时期的2009年,这个数值低于2%。

而中国的这一数据,2017年是1.5%,2016年不到1%,再往更早期看的话,仅为5‰左右的水平。因此,股权创投资金的规模虽然在飞速增长,但从长期总量上来说,仍然处于一个需要发展的阶段。

【复盘2017,2018的机会在哪儿?】

中国私募股权投资的发展在2017年迎来了一个历史高峰。

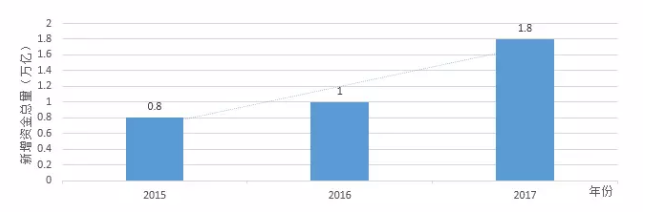

根据清科研究中心统计,2017年中国股权投资基金募集总基金数量达到3574支,已募集完成基金规模达到17888.72亿元人民币,同比增长分别达到30.5%、46.6%。截止2017年底,中国股权投资市场资本管理量接近8.7万亿人民币。

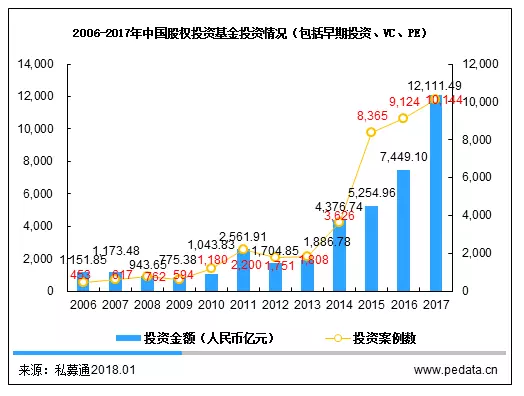

投资方面,2017年全年的股权投资市场的投资案例数达到了10144起,涉及投资金额总额1.2万亿,占GDP的比重是1.5%,投资金额和占GDP比重的增长分别达到了11.2%和62.59%,可见投资方面的活跃度。

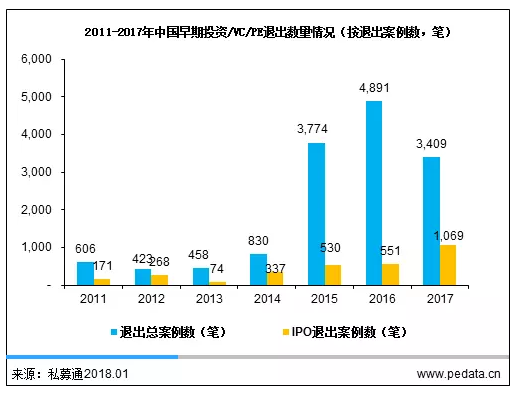

退出方面也同样达到历史高峰。2017年的退出案例总数达到3409笔,其中IPO退出案例数量达到1,069笔,中企境内外IPO总数达504家,VC/PE渗透率达56.5%;除了IPO退出以外,股权转让、并购和管理层收购分别达到756笔、451笔和107笔,退出市场同样活跃。

至于2018年乃至未来五至十年的投资机会,有分析认为,机构首先还是会关注到规模比较大的行业。尤其是在高端装备制造领域、新能源、TMT行业、生物技术领域、大消费和消费升级的领域、以及互联网技术和科技。

【投资人该如何参与?】

两会让一个原本就很火热的词更多的被市场讨论,“新经济”。“新经济”是指新产业、新业态和新的商业模式。在不同的行业,用新的方法来改造传统行业,都有可能会成为新经济的一份子。而很多传统经济的受益人,都在探索如何才能分享新经济的成果。

对于投资人来说,如果直接将资金投资到实体企业,冒的风险还是比较大的,因为对各行各业和每个项目的情况并不一定了解,所以资金输送的效率比较低。而专业的PE能够解决信息不对称和专业化管理的问题,帮助投资人筛选出优质企业进行投资,在降低投资风险的同时,也确保资金能够确实发挥出增配实体经济的作用。现在,手握12万亿流动资金的私募基金带着政策支持进入快车道,投资人选择则在合适的时机,以恰当方式进入市场,方就能获得时间的复利回报。