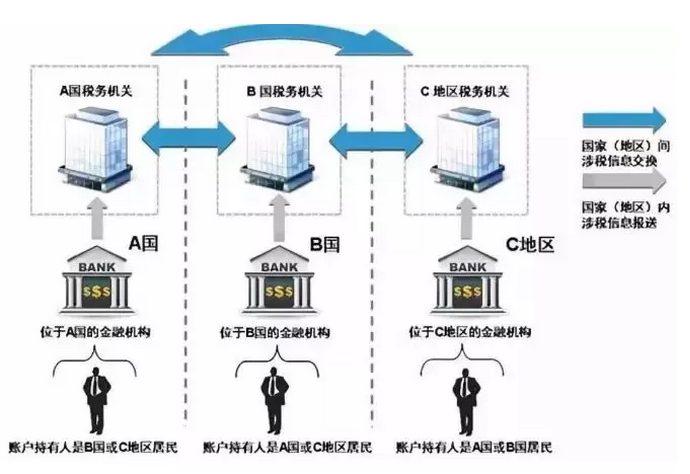

从9月起,中国国家税务总局将同多个国家(地区)税务主管部门按照金融账户涉税信息自动交换标准相关协议条款(Common Reporting Standard,以下简称CRS),开展首次交换金融账户涉税信息。这意味着中国国家税务总局将清楚掌握中国公民在六十多个海外国家或地区开设银行账户的资金状况与金融投资交易行为。

【CRS是什么?】

CRS全称common reporting standard,是经济合作与发展组织(OECD)公布的《金融账户涉税信息自动交换标准》,即为全球范围内的金融账户涉税信息自动交换“统一报告标准”。说白了就是一套税务信息互换的统一标准,所有签署了这一准则的国家和地区之间,将会交换掌握的对方居民的金融账户信息。所以,以往将国内资产转移到国外进行避税的富豪们,将难逃境外资产征税的命运了,因为在国外的税务信息,将会被定期交换回国内。

【哪些信息会被交换?】

海外机构账户:存款机构、托管机构、投资机构、特定的保险公司在内的金融机构。

资产信息:存款账户、托管账户、现金值保险合约、年金合约、持有金融机构的股权/债券收益。

账户内容:账户及账户余额、姓名及出生日期、税收居住地、年度付至或计入该账户总额。

【哪些国家签署了CRS?】

全球已有超过100个国家承诺实施最迟在2018年9月实现CRS下第一次金融账户信息交换,中国也是其中之一。OECD公布数据显示,中国目前已经与超过60个国家和地区在MCAA下“配对”成功,信息自动交换关系正式被“激活”。60多个国家中,不乏英属维尔京群岛、开曼、百慕大这些曾被国内富商们誉为“避税天堂”的国家和地区。目前相关部门重点追查的,可能是中国富豪在开曼群岛、维京群岛等避税天堂开设的离岸公司,这类公司大部分收入来自各类金融投资的股息分红、红利、租金、特许权使用费等其他投资收益分红,被CRS视为个人财富转移出境避税的主要工具。

【高净值人群如何积极面对?】

1、准确判断税收居民身份

假如高净值人群拥有国外的护照或永居权,但这不等同于成为该国的税收居民,由于每个国家对于税收居民的定义不同,因此需要从纳税人的家庭、经济情况等进行综合分析。鉴于高净值客户在全球的产业布局多样性,以及在各国居留时长的复杂性,其税收居民身份的判断通常也更为复杂,因此一定要寻求专业的税务意见,以便于准备填报自己的税收居民身份。

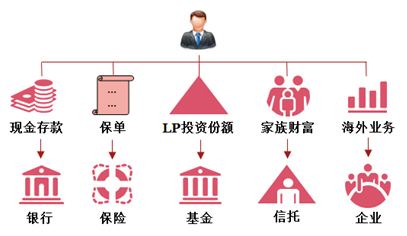

2、详细整理海外金融账户

在确定完自己的居民身份以后,高净值客户就要根据非居民国家或地区的CRS国内法的具体规定,梳理出自己在非居民国家或地区的需进行CRS申报的金融机构持有或控制的非居民金融帐户。以《管理办法》为例,需要进行CRS申报的金融机构包括符合定义的存款机构、托管机构、投资机构、特定的保险机构及其分支机构。

3、全面评估相关的海外资产涉税情况

尽管各国税务机关对于如何有效地运用CRS下取得的本国税收居民的海外金融帐户涉税信息仍处于摸索阶段,但很多市场人士表示,基于信息透明化而不断健全的税务征管体系将很快实现。当然CRS背景下,高净值人群要实现资产收益的大幅增长,必须要利用各国的税收优惠政策,进行合理筹划,这时最好向专业的机构进行咨询,在专业人士的指导下进行海外资产的合理配置。

上一篇:私募的十二万亿时代

下一篇:投资理念的“从厚到薄”