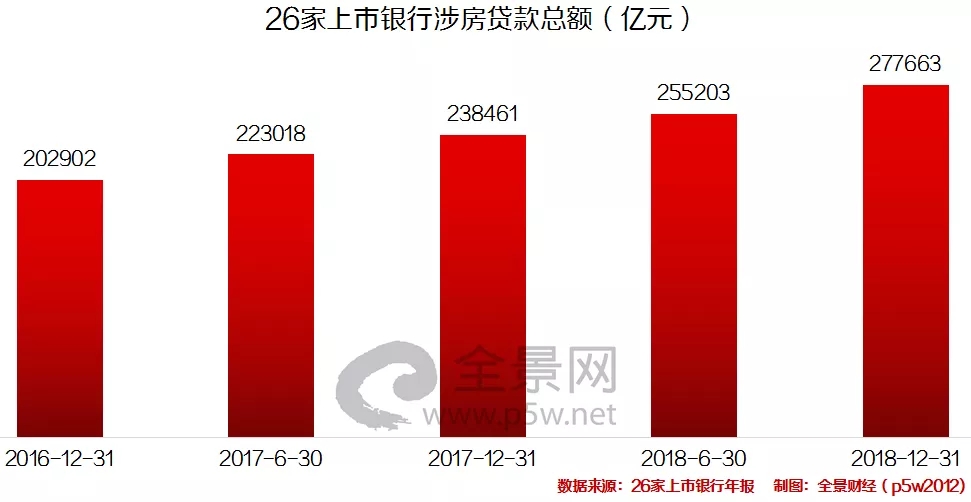

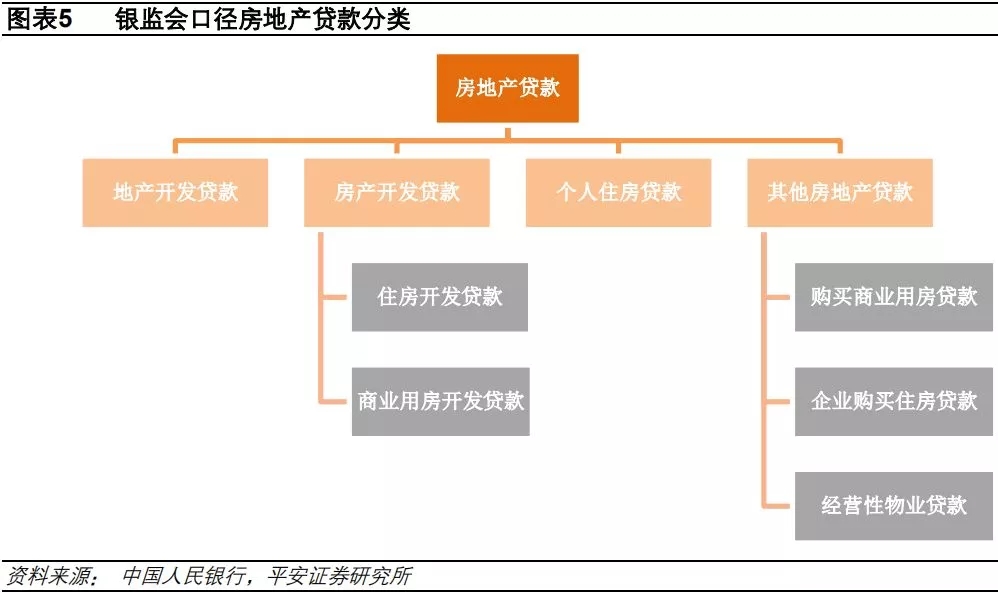

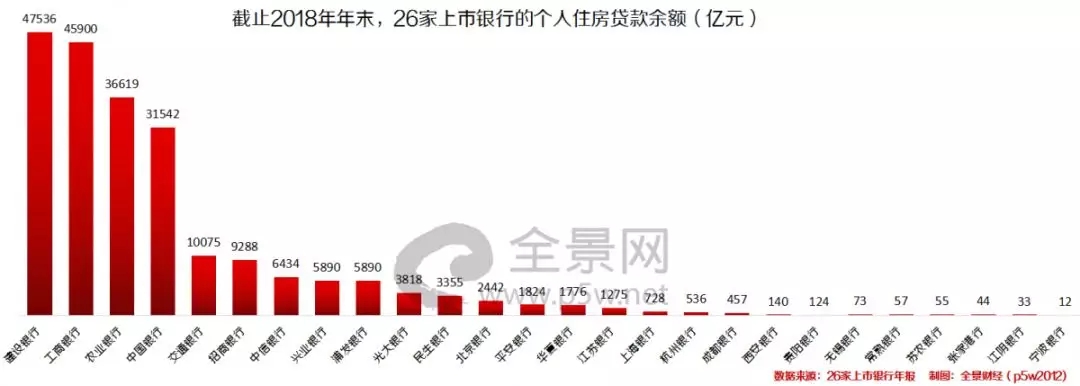

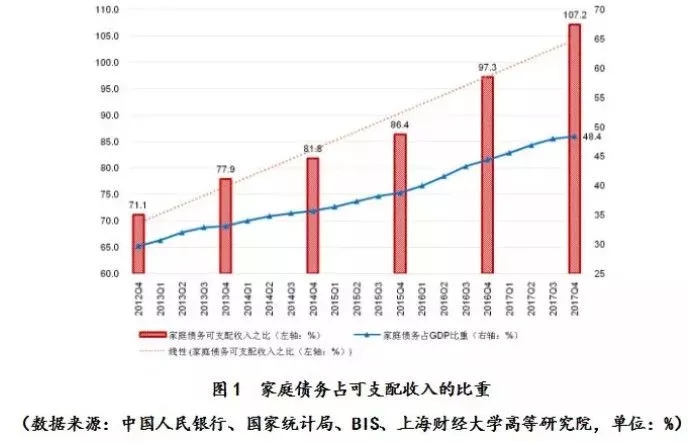

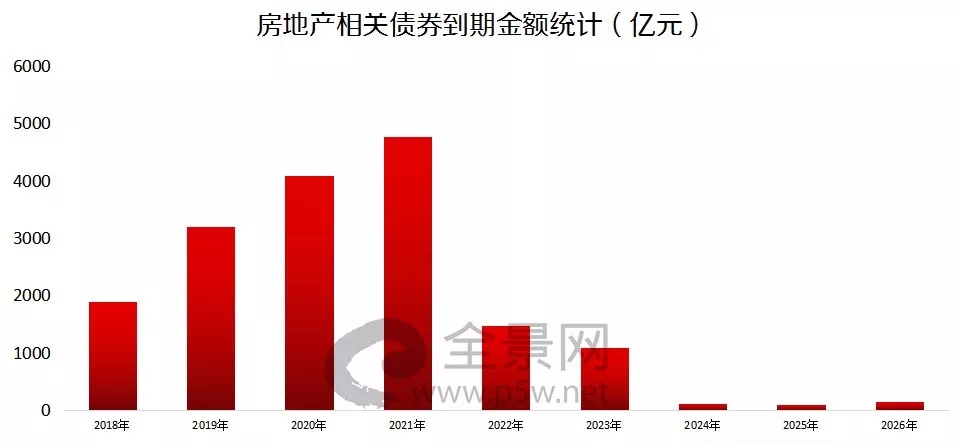

A股最赚钱的行业:银行,当之无愧 细数2018年已披露年报的A股企业,能够发现A股最赚钱的行业,依然是银行当之无愧。以2018年归属母公司股东净利润排名,2018年最赚钱的前20名,上市银行占据了多达12个席位: 其中,“宇宙第一大行”工商银行,2018年累计净利润达2976.76亿元,继续稳居A股榜首。2018年净利润超过1000亿的上市公司仅有5家,上市银行占据4家:工商银行、建设银行、农业银行、中国银行。 值得一提的是,755家创业板上市公司的2018年归母净利润总和为345.74亿元,仅为工商银行净利润的11%。 除了异常强劲的赚钱能力,随着2018年年报披露,所有上市银行给予房地产行业的贷款亦渐渐浮出水面,更为牵动着市场眼球。 26家银行的涉房贷款,超27万亿 2018年,号称房地产史上最严调控,中国商业银行与房地产的关系,是否开始渐行渐远? 从26家上市银行的涉房贷款数据看,2大最赚钱的行业依然是亲密无间、“你侬我侬”。 据Wind数据统计,截止2018年末,26家上市银行的涉房贷款合计超27.7万亿元,较年初的23.85万亿元增长了3.92万亿元,增长幅度达16%。 其中,上市银行的27万亿涉房贷款主要是两方面,一是与房地产直接相关的贷款,包括个人住房贷款、房地产企业开发贷款等;二是以房地产作为抵押物的其他贷款,包扩地方政府及其他非房地产企业以土地或房产作为抵押物获得的银行贷款。 26家上市银行年报披露了,最新的房地产直接贷款数据:截止2018年年末,26家上市银行对房地产公司类贷款余额为5.59万亿元,较年初增幅达25.62%;个人住房贷款余额为21.71万亿元,较年初增长12.6%。 虽然2018年商业银行的涉房贷款总额继续上升,但商业银行对于涉房贷款愈发谨慎:开发贷根据调控要求,服务于重点企业、重点地区;按揭贷则明确强调,向刚需倾斜。 26家银行向房企放贷,超5万亿 2018年以来房地产调控加码,市场普遍预测:商业银行与房地产企业的“亲密度”将下降,但26家上市银行年报中对房地产企业的贷款数据给出了真相。 据Wind数据,截至2018年末,26家上市银行对房地产企业的贷款总额超5.55万亿元,较2017年年底的4.57万亿元增加了7315亿元,系26家上市银行对房企贷款总额首次突破5万亿元。 其中,五大国有商业银行(中、农、工、建、交)对房企的贷款总额达3.1万亿元,占26家上市银行对房企贷款总规模的55%。 26家上市银行中,多达21家银行的开发贷余额较2017年年末上升,其中12家银行开发贷余额较2018年年初增幅超20%。 其中,民生银行、上海银行、上海银行对于房地产开发商依然非常热情,2018年对房企贷款余额增幅均超35%。5大国有银行中,建设银行最为激进,对房企贷款的余额在2018年激增超24%。 从上市银行对各行业的贷款占比来看,上海银行对房企的贷款余额占比超15%,较2018年初大幅提升。 业内人士表示,近年来,上市银行的开发贷抵质押率有所下降,意味着其对应的风险或许有所上升。 个人房贷,突破22万亿! 相比房企贷款而言,上市银行2018年年报的个人房贷数据,更受关注。 26家上市银行的涉房贷款中,个人房贷规模远远高于房地产企业贷款,且在各家商业银行的贷款业务中占据最重要的位置之一。 据Wind数据,截止2018年末,26家上市银行的个人住房贷款余额合计为21.7万亿元,较年初的19.28万亿元,继续增长2.42万亿元,增幅达12.55%。 其中,5大国有银行占据了个人房贷市场的“半壁江山”,截止2018年末,5大行的个人住房贷款余额共计17.17万亿元,占26家上市银行总规模的79%。 个人房贷余额最低的系宁波银行,仅为12.29亿元,与位列第一位的建设银行,规模相差3800倍。 从房贷余额增长情况来看,26家上市银行中,24家银行的个人房贷余额较2017年年末上升,仅民生银行、中信银行2家的个人房贷余额下滑,其中11家银行个人房贷余额较年初增幅超10%。 总体来看,2018年全年,上市银行对于个人房贷的热情只增未减。其中,江阴银行、贵阳银行2018年的个人住房贷款余额猛增超55%。 伴随着上市银行财报中的不断增长的个人房贷,中国居民杠杆率亦在不断攀升。 2015年末,中国居民部门贷款占GDP的比重仅为39.9%,与日本71.9%和美国80.9%的居民杠杄率相比非常低。据平安证券估算,2016年中国居民部门杠杄率或升至45.5%。 另外,上财高等研究院测算,截至2017年,我国家庭债务与可支配收入之比高达107.2%,已超过美国水平。 上财高等研究院警示:家庭债务已逼近家庭部门能承受的极限。而居民杠杆率迅速攀升、家庭债务不断增加,个人住房按揭贷款的大幅增长可谓功不可没。 银行的不可承受之重 一般情况下,房地产贷款之于银行是相对优质的资产。据各家上市银行年报显示,对房地产企业的开发贷、对个人住的房贷款不良率均低于整体贷款不良率。 但,安全的前提是房价稳中有升。而自从2016年楼市加强调控以来,房地产贷款的风险也发生了变化。 平安证券测算,公司类房贷不良率出现了一定幅度的上升,特别是四大行,公司类房贷不良率已经逐渐逼近整体贷款不良率。 房地产是资金密集的行业,一旦房价下跌而引发房企营收下降、回款不足,房地产企业非常容易出现资金链紧张甚至断裂的风险,从而推高银行的涉房贷款风险。 更值得警醒的是,2019年以来,中国房地产企业将进入偿债高峰期。据Wind原始数据统计,2018-2021年房地产相关债权,合计到期金额超过1万亿: 另外,据渤海证券分析师崔健测算,2019年上半年总偿还量达2116.51亿元。 2015年-2016年,是房地产债券发行高峰期,短短2年时间,房企发债合计22280亿元,而大部分债券的期限为3-5年,所以2018年-2021年是地产债的偿还高峰期。 展望房地产市场:1.8亿不良资产黄金时代到来

无论是个人杠杆的过高还是房企面临的地产债偿还高峰期,似乎都意味着房地产将出现一批不良资产。那为什么房地产不良资产意味着更大的机遇?

众所周知,不良资产并不是指资产本身不良,而是在一定的周期和市场环境影响下,资产的市场价值没有真实呈现,而不良资产的处置和收益来源,就在于低价时吸纳不良资产作为储备,在市场回归理性后再高价出售。而不良房产之所以具备投资价值主要有以下三点原因:

其一:房地产行业作为过往的经济支柱,已经逐渐退居经济发展的二线行业。房地产泡沫也逐渐收缩,加之在获取不良资产包时有较低的折扣率,当前是房产抵押不良资产投资最有利的介入时期。

其二:房产抵押不良资产有充足的抵押率,对债权的实现起到有效的保障作用。举例来说,房产抵押不良资产的抵押率为80%,即该住房抵押贷款的额度只占抵押房产估价的80%。当借款人无力偿还贷款时,将抵押房产进行转售或者拍卖,即使由于房地产市场价格的波动及变现的时效性需求,变现所得也能较大程度覆盖贷款原值。

最后,市场中优质的房产抵押不良资产,多以一线或二线城市的核心地段住宅作为抵押物,其市场价值及变现能力均有一定的优势。

通过专业的处置以及市场逐步理性化,预计未来3年,1.8万亿的不良房产将是一轮不容忽视的市场机会。