这项指标又降了!

六大行交出最新“成绩单”

随着上市银行一季报的陆续披露,近日,六家国有大行今年一季度的经营成绩单也相继出炉。

财报数据显示,报告期内,工行、农行、中行、建行、交行及邮储银行营业收入合计9450亿元,实现归属于母公司股东的净利润总计3590.37亿元,合计总资产规模达174.5万亿元。

备受市场关注的是,今年一季度,六大行的净息差延续了收窄的态势,较上年末均呈现不同程度下降。从净息差走势来看,部分银行表示,今年还将面临一定的息差下行压力。

中行营业收入实现双位数增长

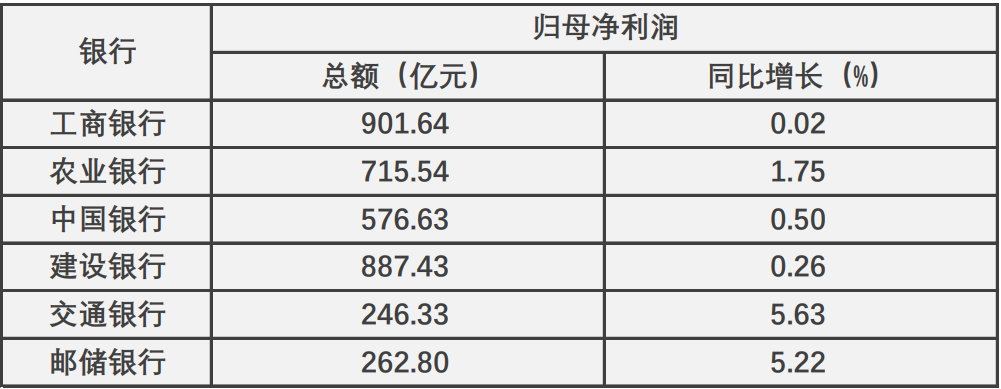

从盈利能力上来看,无论营业收入还是归母净利润,素有“宇宙第一大行”之称的工商银行均稳坐头把交椅。今年一季度,工商银行实现营业收入2275.96亿元;归母净利润901.64亿元,同比增长0.02%。

除工商银行外,其余五家国有大行归母净利润排名依次为建设银行、农业银行、中国银行、邮储银行以及交通银行,分别达到887.43亿元、715.54亿元、576.63亿元、262.80亿元以及246.33亿元。

数据来源:国有六大行2023年一季报

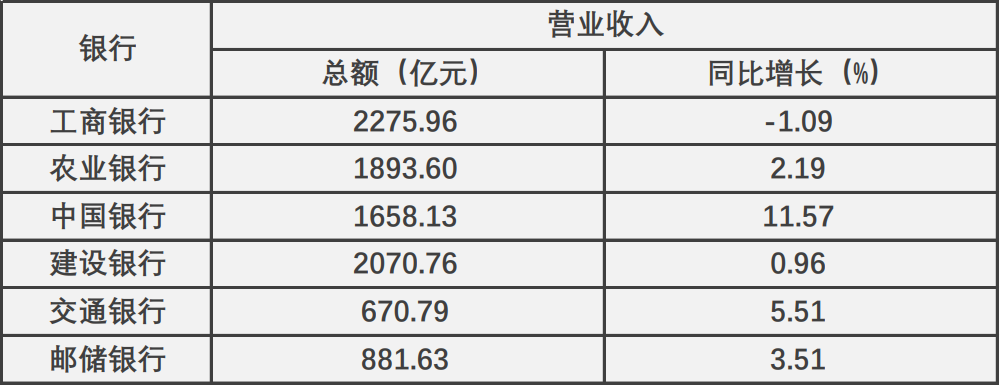

营业收入也是反映银行经济效益的另一个关键指标。今年一季度,六家大行营业收入总体保持着良好的增势。

财报数据显示,除工行外,建行营业收入也突破了2000亿元,达到2070.76亿元。此外,农业银行、中国银行、交通银行和邮储银行一季度分别实现营业收入1893.60亿元、1658.13亿元、670.79亿元和881.63亿元。

数据来源:国有六大行2023年一季报

值得关注的是,从营收增速来看,中国银行成为了六大行中唯一一家在今年一季度营收实现两位数增长的银行,同比增长11.57%。然而,营业收入排名榜首的工商银行却较去年同期下降了1.09%。

工行总资产超42万亿元

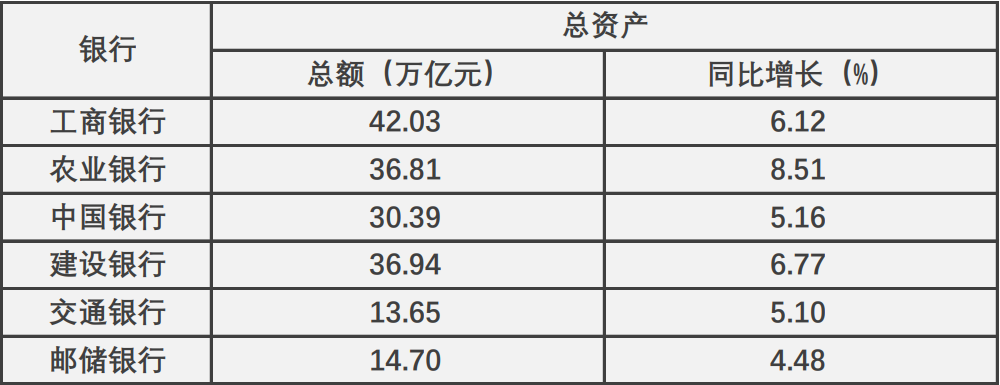

从资产规模来看,今年一季度,六家国有大行扩表态度较为明显。

财报数据显示,报告期内,工商银行总资产突破40万亿元,达42.03万亿元,同比增长6.12%,创下历史新高。其中,该行一季度境内人民币贷款比年初增加超1.2万亿元,无论是增量还是增幅均创下同期新高。

数据来源:国有六大行2023年一季报

此外,农业银行资产总额突破35万亿元,达36.81万亿元,比上年末增加2.89万亿元;建行资产总额36.94万亿元,较上年末增加2.34万亿元。

截至今年3月末,资产总额入围30万亿元“俱乐部”的国有大行再添一员。报告期内,中国银行实现资产总计30.39万亿元,比上年末增加1.49万亿元。

邮储银行、交通银行则分别以14.70万亿元、13.65万亿元的总资产分列第五和第六位。

再从增速来看,农业银行的总资产同比增速达到8.51%,成为今年一季度六大行中总资产增速最快的银行。其次为建设银行,资产总额较上年末增长6.77%。

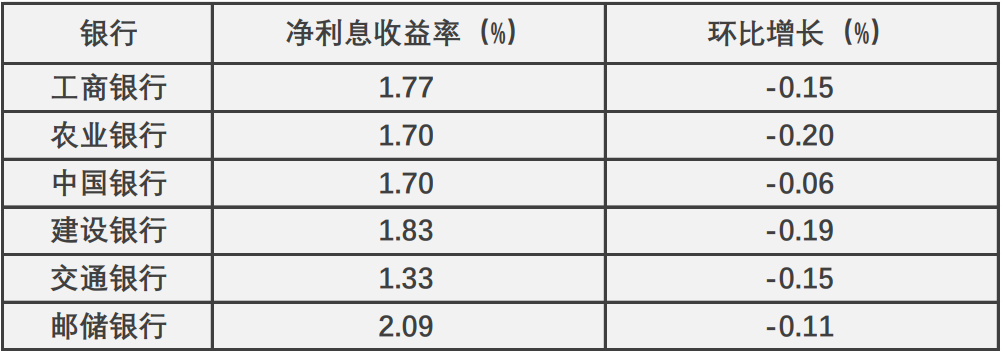

净息差收窄态势延续

在六家国有大行中,除中国银行和邮储银行外,其余四家银行利息净收入在今年一季度均出现了负增长。具体来看,工行、农行、建行、交行利息净收入分别同比下降4.79%、3.54%、4.10%、4.40%。

数据来源:国有六大行2023年一季报

与此同时,今年一季度,六大行的净息差均延续了收窄的态势。工行、农行、中行、建行、交行、邮储一季度净息差分别为1.77%、1.70%、1.70%、1.83%、1.33%、2.09%,较上年末分别下降0.15%、0.20%、0.06%、0.19%、0.15%、0.11%。

一季报显示,工商银行受贷款市场报价利率(LPR)下调滞后反映、存款定期化延续等因素综合影响,净息差下降至 1.77%。

“息差走势具有行业性、阶段性特征,工商银行将在资产、负债两端协同发力,持续优化结构,将净息差保持在合理区间。”工商银行表示。

在4月28日举行的一季度业绩发布会上,农业银行资产负债管理部副总经理付微也表示,由于去年LPR多次下调,存量贷款发生重定价,在今年一季度影响较为集中,一季度农行净息差1.70%,仍呈下行趋势。

“预计2023年,我行净息差还将面临一定下行压力,但边际降幅有望逐渐趋缓。”付微认为。

值得一提的是,今年一季度,多家国有大行非利息收入一改2022年年报中的下滑态势,对营收的贡献度有所加大。

财报数据显示,中国银行一季度非利息收入484.79亿元,同比增加95.13亿元,增长24.41%。邮储银行手续费及佣金净收入115.86亿元,同比增长27.50%,持续保持较快的增长速度,手续费及佣金净收入占比同比提升2.47个百分点。

建设银行手续费及佣金净收入 430.17 亿元,较上年同期增长 2.62%。“主要是本集团抓住市场需求,加大业务拓展,托管及其他受托业务等多项收入实现较快增长。”建行表示。

不良贷款率“三平三降”

从资产质量来看,今年一季度,国有六大行不良贷款率整体保持稳定,呈现出“三平三降”的格局。

截至今年一季度末,工商银行不良贷款率为1.38%,与上年末持平。农行不良贷款余额2878.98亿元,比上年末增加168.36亿元;不良贷款率1.37%,与上年末持平。建设银行不良贷款为3096.27亿元,较上年末增加168.02亿元;不良贷款率1.38%,与上年末持平。

不良贷款率实现同比下降的三家大行分别为中国银行、交通银行和邮储银行。

具体来看,截至3月末,中国银行不良贷款总额2184.01亿元,不良贷款率1.18%,比上年末下降0.14个百分点;交通银行不良贷款率为1.34%,较上年末继续下降0.01个百分点;邮储银行不良贷款率0.82%,较上年末下降0.02个百分点。

今年一季度,多家银行在资产质量持续改善的同时,资产“安全垫”进一步增厚,风险抵补能力持续提升。

从一季报数据来看,邮储银行的拨备覆盖率仍在六大行中排名第一,为381.12%,但却较上年末下降4.39%,成为六大行中唯一一家该项指标降低的银行。同时,今年一季度,拨备覆盖率超过300%的还有农业银行,达302.61%,比上年末上升0.01个百分点。

值得关注的是,在六大行中,中国银行拨备覆盖率上升幅度最高。截至今年3月末,中国银行不良贷款拨备覆盖率202.56%,比上年末上升13.83%。

此外,工商银行一季度拨备覆盖率为213.57%,较上年末增长4.10%;建设银行拨备覆盖率为241.68%,较上年末上升0.15%;交通银行拨备覆盖率183.25%,较上年末上升2.57%。