2021年第三季度,我国股权投资市场保持常态化运行,募投退市场整体表现活跃,中国股权投资市场综合指数同环比均上升,呈现出“反弹”式增长态势。其中,募资、投资明显回升,退出端被投企业IPO案例数较去年同期下滑,但仍保持在高位。

11月15日,2021年第三季度(Q3)中国股权投资市场指数在千灯湖创投小镇发布,小镇邀请了广东省创业投资协会常务副会长曾建宁对指数进行具体解读。

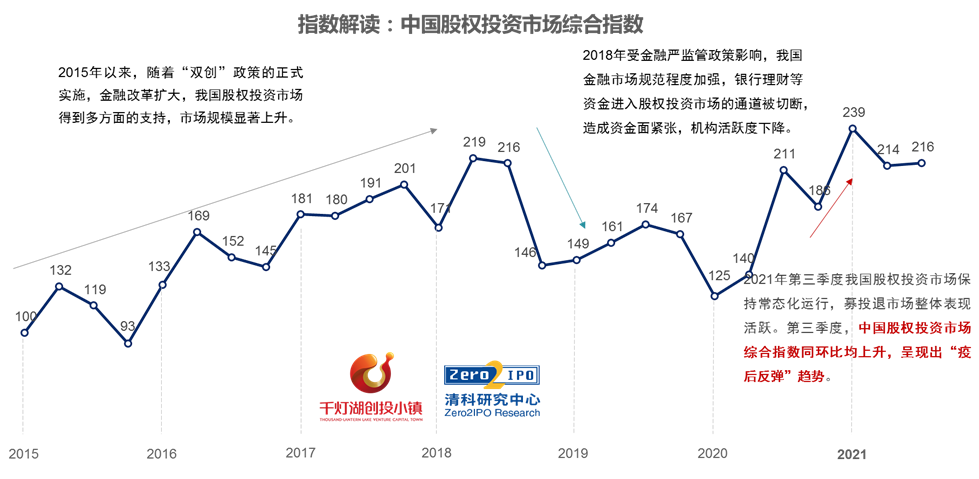

中国股权投资市场综合指数:2021Q3指数保持高位,股权投资市场活跃度高

2021年第三季度,我国经济持续稳定复苏,运行质量进一步提升,GDP同比增速虽有回落但整体复苏趋势并未改变。股权投资市场方面,2021Q3股权投资综合指数为216,同环比小幅上升。整体而言,2021年股权投资市场“疫后反弹”特点明显,股权投资综合指数保持高位。

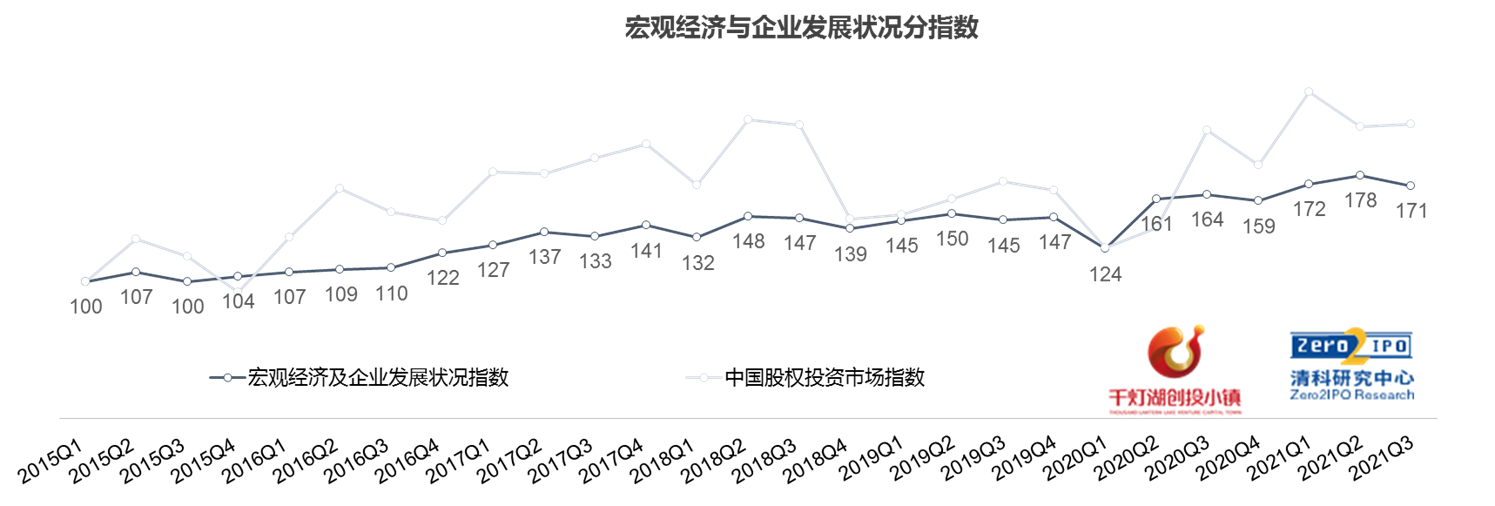

宏观环境指数:触及年内低点,但未改长期上升趋势

宏观经济与企业发展情况在国内生产总值、企业新增注册数、社会融资规模增量[1]、企业景气指数与企业家宏观经济热度指数[2]等指标上均有所体现。2021年第三季度环境指数为171,虽触及年内低点,但仍处于历史较高位置。其中,国内生产总值持续回升,企业家景气指数、企业家宏观经济热度指数较上季度略有下滑,但同比大幅上升。具体而言,2021年第三季度我国GDP总量达29.10万亿人民币,同比上升4.9%;新增企业注册数与去年同期基本持平;企业家宏观经济热度指数、企业景气指数分别为39.8和56.6,同比上升43.7%和14.6%。宏观环境指数的稳步回升表明国内宏观经济环境持续向好,为股权投资市场的复苏与从业者的信心恢复提供了侧面支撑。

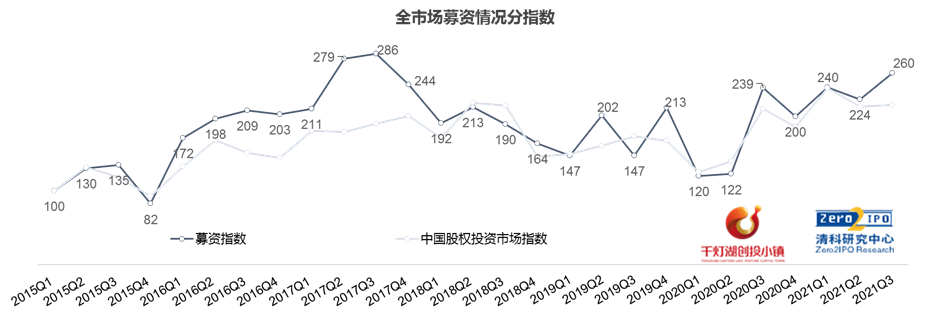

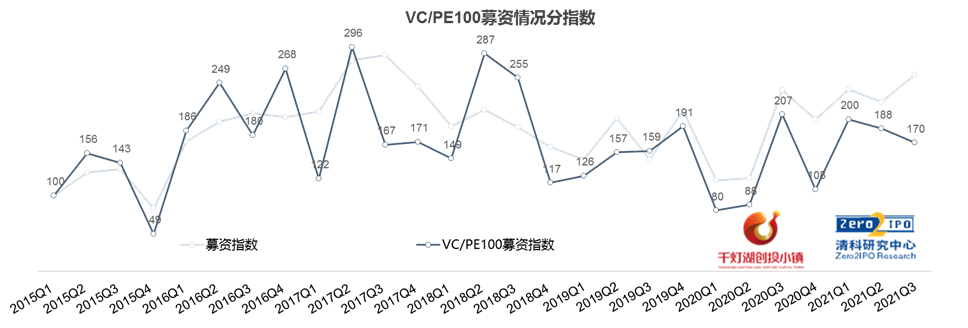

募资指数:募资环境持续改善,Q3同比增长8.5%

2021年市场募资环境持续改善,前三季度中国股权投资市场新募集基金数为4,574支,同比上升87.3%;新募金额达12,690.39亿元,超过2020年全年募资总额,同比上升50.1%,不乏单支基金规模超过百亿的大型产业基金、并购基金和基建基金,同时,项目基金数量也较去年进一步提升,募资市场正在发生结构性变化。在募资市场明显回暖的背景下,2021年第三季度全市场募资分指数达260,同比增长8.5%,环比上升16.1%。从具体数据来看,2021年第三季度募资总额超4500亿元,处于历史较高水平。

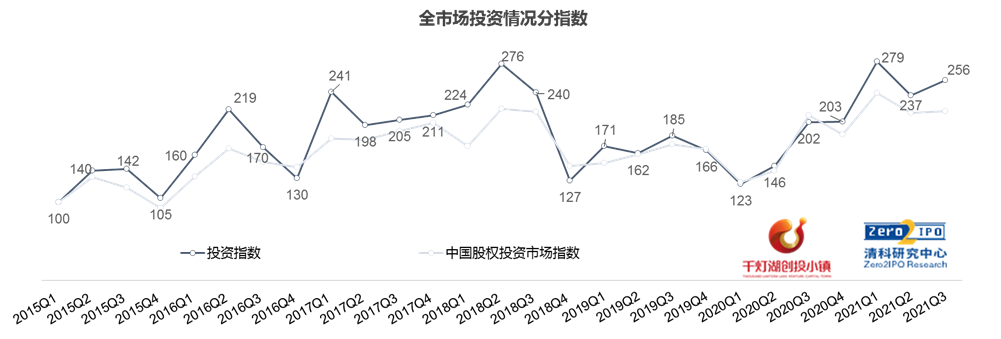

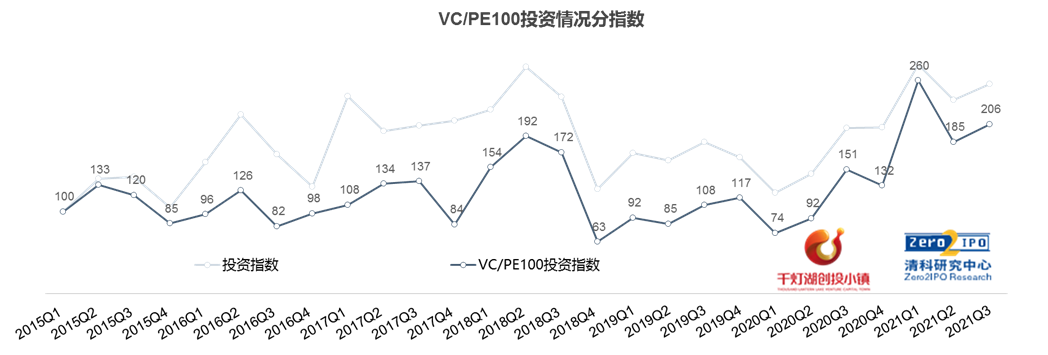

投资指数:投资和回暖,投资指数回升至2018年水平

2021年前三季度,中国股权投资市场共发生9,391起投资案例,披露投资金额为10,540.36亿元。其中,第三季度投资案例数和金额为3,306起和3,336.60亿元,分别同比上升53.7%和15.1%,在经历了两年低谷时期后,投资强势回暖,投资指数回升至2018年水平。

投资行业方面,投资数量首位行业依然是IT。而生物医疗、半导体电子设备两大行业的投资热度持续,继续位列投资数量第二、三位。金额方面,生物技术/医疗健康、半导体及电子设备、IT、互联网、电信及增值业务位列前五位,投资金额均在百亿元量级,总投资额占到全市场的71.5%,科技创新、碳中和成为热门投资领域。

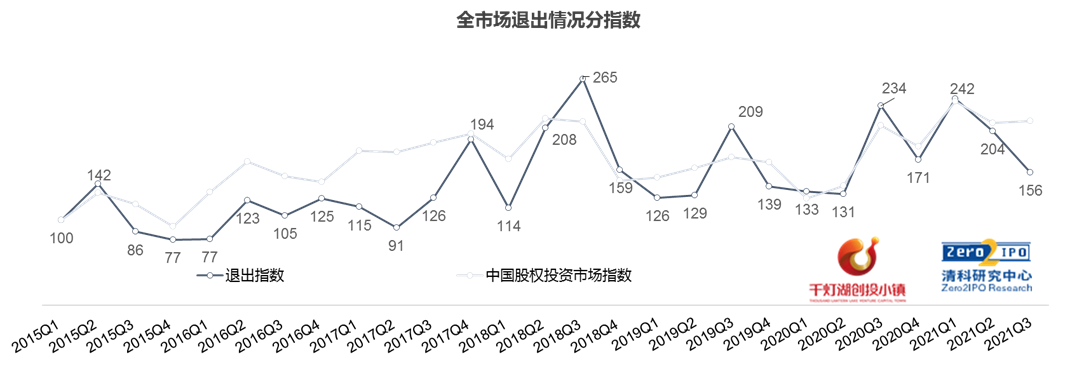

退出指数:IPO市场保持活跃,美股上市数量减少

2021年第三季度退出市场保持常规运行状态。清科研究中心统计显示,2021年第三季度中国股权投资市场共发生各类退出事件889笔[3] ,同比下降27.7%,但仍保持在历史较高水平,其中,被投企业IPO案例数为478笔,同比下降35.2% 。退出案例数较去年同期下降的主要原因有以下两点:一是2020年8月创业板注册制正式实施,导致2020年第三季度的被投企业IPO案例数激增,从而影响今年的同比数据;二是2021年第三季度美股上市企业数量减少,由于中企赴美上市的政策经济环境日益复杂,第三季度境外上市的中企基本上全部来自于港股市场,境外、境内的被投企业IPO比例也由2021Q2的2:3下降约为1:3。此外,由于缺少明星企业IPO,2021Q3上市企业中VC/PE机构持有的平均股份价值明显低于前两季度,这也是造成退出指数较Q1、Q2明显下滑的主要原因。虽然退出指数同环比下降,但整体而言股权投资市场退出情况仍然较为活跃。

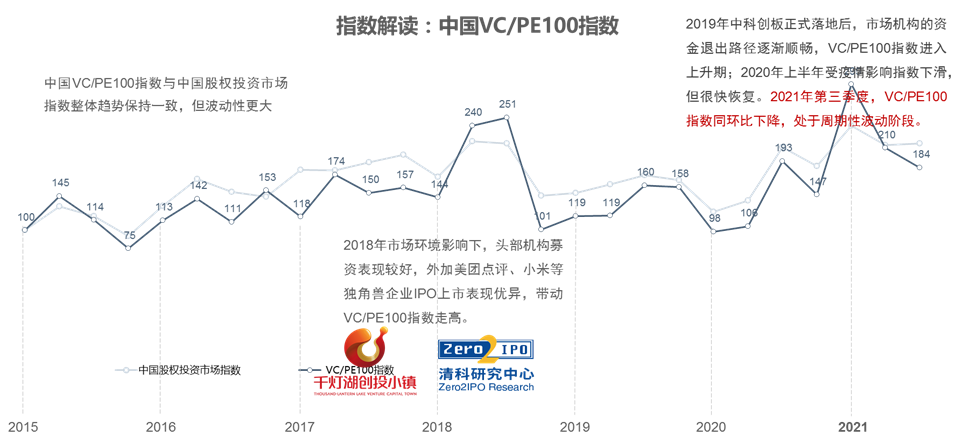

中国VC/PE 100指数:同环比下降,处于周期性波动阶段

2021年第三季度,中国VC/PE 100指数为184,同比下降4.6%,环比下滑12.6%。同环比下降的主要原因是头部机构的大额募资多于上半年完成,第三季度募资处于周期性波谷,且三季度上市的明星企业不多,账面退出收益也受到一定影响。整体而言,第三季度VC/PE 100指数处于正常波动范围。

募资指数:出现周期性波动,同比微降

2021年第三季度中国VC/PE 100指数募资分指数为170,在全市场募资指数上升的背景下VC/PE 100募资指数却环比下降,主要原因是VC/PE 100机构与全市场的募资节奏不同,VC/PE100指数所涵盖的100家头部机构绝大多数募资能力较强,会按照稳定节奏进行有序募资,因此相较于全市场指数,VC/PE 100募资指数呈现出明显的周期性,多支大额基金均在上半年完成募集,导致第三季度VC/PE100募资指数下滑。

投资指数:与全市场趋势一致,头部机构投资活跃度大幅提升

与全市场投资指数趋势一致,2021年第三季度中国VC/PE 100投资分指数为206,同比上升36.4%。伴随股权投资市场复苏,头部机构同步活跃。2021年Q3,VC/PE100机构贡献股权投资1,632起,同比上升68.6%,投资金额达1,370.97亿元,同比上升16.9%。

投资行业方面, VC/PE 100机构的投资多集中在IT、先进制造、碳中和、半导体和医疗健康等领域。投资策略方面,与往年不同, VC/PE 100机构参与大型并购、产业投资、基石投资、上市定增的频率明显增加。

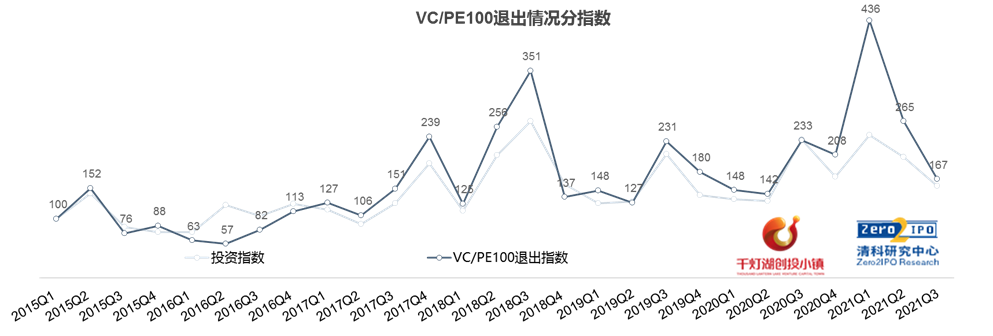

退出指数:保持领先市场的优势

021年第三季度,中国VC/PE 100退出分指数为167,同比下降19.7%。与全市场趋势相同,本季度缺少超高市值的明星企业,例如2021第一季度的快手、贝泰妮,二季度的满帮、京东物流等,导致本季度VC/PE100机构IPO案例的平均账面价值不高,因此退出指数下滑,但退出案例数和被投企业IPO案例数仍然处于较高水平。

观察历史数据可发现,VC/PE 100退出分指数在大部分时间段内均领先于市场整体的退出指数。2020Q3之后,VC/PE100机构在IPO企业平均回报金额、平均回报倍数、平均内部收益率等方面,继续大幅领先市场整体平均水平,使得VC/PE100退出指数也明显高于整个市场的退出指数。

2021年第三季度,我国经济平稳复苏,股权投资市场欣欣向荣。伴随着银行理财子公司、险资和QFLP等新资金类型在市场参与度的逐渐提高,募资环境持续改善,多支百亿级规模基金成功募集。投资市场也在经历两年低谷期后强势回暖,科技创新、产业升级、碳中和领域成为投资机构关注重点。退出受客观环境影响稍有波动,待北交所开市后退出情况有望进一步改善。总体而言,在新技术、新产业、新业态、新模式的不断发展的背景下,我国股权投资市场经过阵痛之后,募资和投资再次进入“万亿”时代,但结构性调整仍在继续,市场发展格局也在不断进化。