美团于9月20日正式登陆港交所。首日上市,股价大涨近6%,市值超4000亿港元,超越小米、京东。王兴在美团上市首日感谢乔布斯,称没有乔布斯就没有智能手机,也就没有美团。

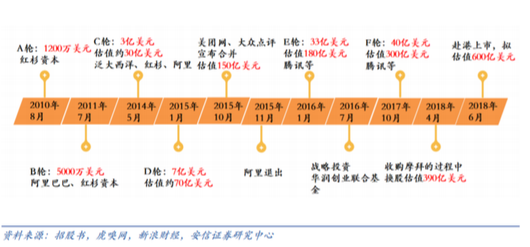

美团点评9月7日起招股,发行4.8亿股,集资额最高44亿美元,成为继小米后港股第二家同股不同权大型新股。美团最后一轮融资后估值300亿,收购摩拜后,美团估值390亿美元。美团点评9月7日起招股,发行4.8亿股,集资额最高44亿美元,将于9月20日赴港上市。按美团60-72港元招股区间来算,美团上市后估值在3294.6亿港元-3953.5亿港元,折合420亿美元-504亿美元。(美团上市后总股本为54.91亿股)

【美团点评商业模式浅析】

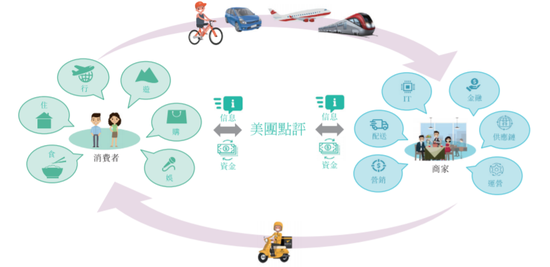

美团点评为提供“吃住行游购娱”全场景的综合生活服务平台,B端赋能商家+C端提供流量支持,是全球最大的综合生活服务电商。

美团商业模式的核心是提供综合生活服务平台,用科技连接商家和消费者,一方面满足消费者“吃住行游购娱”,提供大众、高频、刚需的生活服务品类,并确立公司的行业领先地位;一方面给商家提供广泛的解决方案(主要是在线营销工具、高效即使的配送基础设施、高端ERP系统、聚合支付系统以及供应链和金融解决方案),促进产业链纵向延伸,增强商家粘性,提高运营效率。

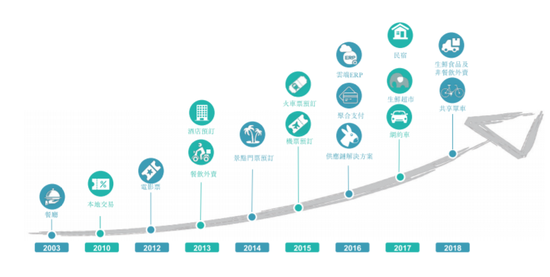

发家于高频餐饮到店团购的美团点评正在扩充业务范围,逐渐囊入居家生活长尾消费的各个业务。由高频的衣食住行到短频的离任、保洁、家庭专修、医药等服务。

美团主要包括三大业务:餐饮外卖业务,到店、酒店及旅游、新业务及其他。从结构上来看,外卖业务收入增长迅猛,16 年已反超传统到店、 酒旅业务占总收入 54.05%,2017年前四月占比57.4%增到2018年前四月的61.2%。

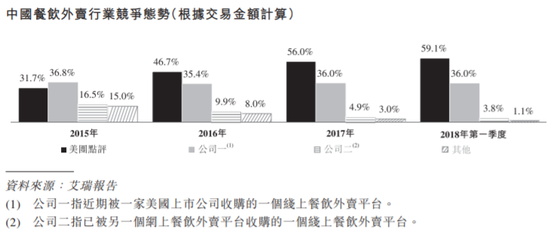

1)餐饮外卖方面,美团、饿了么双寡头格局形成。美团外卖市占率在2018年Q1达到59%,但饿了么市占率也持续保持在36%左右,外卖平台服务与内容同质化,且效率改善有限,平台竞争仍然聚焦在价格,我们判断美团外卖与饿了么可能长期并存(饿了么在阿里流量体系和新零售布局上有着重要地位),竞争有望持续。

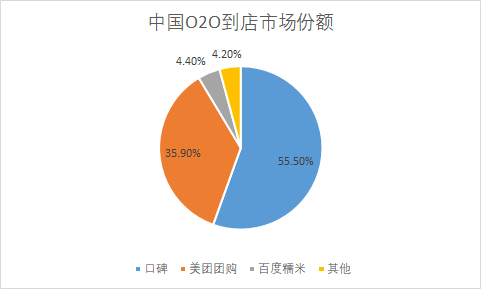

2)到店方面,2015年美 团与大众点评合并为美团点评,团购市场由三国争霸转为美团点评一枝独秀。合并后的美团点评市场占有率已经超 85%。不过2017年以来,口碑实现逆袭,因口碑流量入口现包括支付宝(5.5亿MAU),2017年口碑占中国到店O2O市场份额达55.5%,首次超越美团点评(35.9%)。但二者战略有所差异,美团依赖于线上流量向线下转移,为线下门店带来流量;口碑则依托于支付宝的交易环节优势和流量入口,通过口碑引导顾客点餐、领取优惠,将线下流量转到线上。

3)酒店方面,按国内间夜量计,美团已成为中国第二大酒店预定平台。在订单量、间夜量两个关键指标上,有“集团军”之势的携程系,已经被单枪匹马的美团所超越。

4)旅行方面,OTA领域,百度作为去哪儿的投资方,在携程投资去哪儿的换股协议中成为携程的主要股东。阿里将阿里旅游先后更名为去啊和飞猪,主打单项资源的平台销售以及双十一折扣预订,同时向多家旅游企业投 资。腾讯先后投资艺龙和同程,旗下的美团点评及美团点评孵化的榛果民宿也涉足旅游行业。

5)出行方面,据艾瑞咨询 统计,网约车平台主要以滴滴专车、首汽约车和神州专车为主;共享单车平台主要以摩拜单车和 ofo 共享单车为主。今年4月,美团大手笔收购摩拜单车。

【“独角兽”扎堆上市,资本市场定价是怎么做的?】

资本市场的定价,大概只与两种情况相关:企业自身价值与流动性溢价。

前者关系到的是企业内生价值的增长,也就是我们常说的「价值投资」。这一块最大的机会,永远是经济结构本身产生的动力,也就是大趋势。

举个例子,从上世纪 90 年代中期开始到 2010 年之间,只要是和房地产相关的事情都能赚钱,这就是我们所说的结构性机会——每一个国家和经济体,在每一个不同的阶段都会出现这类机会。这意味着,我们需要看清楚,在每个不同的周期里,最大的动量是什么,找到它,然后利用它。

流动性溢价,是因为市场上钱多钱少而造成的资产价格波动。

仍然用大家都比较熟悉的房地产举例子,2008 年到 2015 年间,房地产已经不是结构性的机会,但是市场上货币的供应量发生了巨大变化,钱变得巨多无比,所以,在这七年里,你也能够看到房地产的价格大幅上涨。在大的资产类别上,这种价格变动,我们称之为流动性溢价。

所有我们看到的、能赚钱的金融产品,要么是抓住其中一种机会,要么是二者的叠加。长期在金融行业打滚、还能越做越大的人,一定是靠前者赚到了钱,又结合了后者的机会。

对于专业投资管理人来说,「长期投资」主要就是关注企业自身的价值。如果一个基金能做几十年、且越做越大,首先肯定是在企业价值判断上做得好,且一定是在企业价值判断上做得远比资金流动性周期操作上好。

独角兽的局面之所以如此壮观,其实得益于两个周期的叠加:PC 转向手机的结构性机会,叠加历史上最多的一次流动性周期。